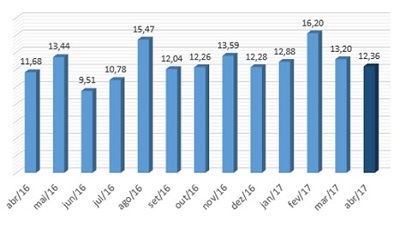

Com a economia brasileira ainda em dificuldades para ensaiar uma recuperação consistente, as empresas de menor porte continuam retraídas na busca por crédito. Segundo dados apurados pelo Serviço de Proteção ao Crédito (SPC Brasil) e pela Confederação Nacional de Dirigentes (CNDL), a demanda por crédito das micro e pequenas empresas (MPEs) caiu 6,4% na passagem de março para abril. Na escala do indicador, o resultado ficou em 12,36 pontos, número ligeiramente abaixo do observado em março (13,20 pontos). Quanto mais próximo de 100, maior é a probabilidade de os empresários procurarem crédito e quanto mais próximo de zero, menos propensos eles estão para tomar recursos emprestados.

Para o presidente da CNDL, Honório Pinheiro, “o Brasil levará tempo para restaurar a confiança perdida. Por isso que muitos empresários ainda vão demorar a se sentir confiantes o suficiente para tomar crédito, fazer investimentos e comprometer o orçamento da sua empresa com dívidas à espera de um retorno no futuro”, explica o presidente.

Apenas 6% dos MPEs pretendem tomar crédito e 29% consideram difícil o processo de contratação em instituções financeiras

De acordo com o indicador, somente 6% dos micro e pequenos empresários manifestaram a intenção de contratar crédito nos próximos 90 dias, contra 85% de entrevistados que não têm esse objetivo. Outros 7% não souberam responder a pergunta. Entre os empresários que rejeitam buscar recursos de terceiros nos próximos três meses, conseguir manter o negócio com recursos próprios é a principal razão, mencionada por 48%. As altas taxas de juros também pesam nessa decisão, sendo a justificativa de 19% desses empresários. A insegurança com as condições econômicas do país em virtude da recessão foi mencionada por 14%.

Três em cada dez (29%) micro e pequenos empresários consideram difícil o processo de contratação de crédito, contra 25% que avaliam como fácil. Entre os que consideram difícil, o excesso de burocracia e as exigência dos bancos são o principal entrave, mencionado por 48% desses empresários. Em

segundo lugar aparecem as taxas de juros elevadas (33%) e as irregularidades na documentação da empresa (3%). A contratação de empréstimo em instituições financeiras é o tipo de crédito mais difícil de ser contratado para 24% da amostra.

Indicador de Intenção de Investimento tem ligeira alta para 29,84 pontos

O micro e pequeno empresariado brasileiro também tem se mostrado pouco interessado em realizar investimentos em seus negócios. O indicador de propensão a investir registrou somente 29,84 pontos em abril, pouco acima dos 28,44 pontos observado em março. O indicador também leva em consideração uma escala que varia de zero a 100, sendo que quanto mais próximo de 100, mais o empresário tende a realizar investimentos.

Em termos percentuais, 65% dos micro e pequenos empresários não pretendem investir nos próximos três meses, sendo uma das principais razões a desconfiança diante da crise (26%). Além desses, 43% disseram não ver necessidade de investir, 11% não têm recursos e outros 11% fizeram investimentos recentes e estão aguardando o retorno. “A recessão e o aumento do custo do capital tornam os empresários mais cautelosos diante da possibilidade de expandir seus negócios e de assumir dívidas para fazer frente a investimentos. A crise que se arrasta por mais de três anos leva muitas empresas a operarem com capacidade ociosa e, em alguns casos, até a redução do quadro de funcionários. Nesse ambiente, os projetos de expansão e melhoria do negócio são colocados em segundo plano e a preocupação de grande parte dos empresários passa a ser lidar com estratégias para evitar a queda do faturamento e o aumento da inadimplência”, explica a economista-chefe do SPC Brasil, Marcela Kawauti.

Apenas 25% vão investir; capital próprio será principal recurso

Mesmo diante de uma cenário ainda difícil, um quarto dos empresários (25%) sondados disseram que pretendem fazer algum investimento nos próximos 90 dias. Entre essa parcela minoritária de empresários, a principal motivação para investir é aumentar as vendas, mencionada por 48% desses empresários. Também são citadas a necessidade de atender ao aumento da demanda (16%), adaptar a empresa a uma nova tecnologia (14%) e economizar recursos (10%). Os investimentos prioritários serão ampliação de estoque (30%), investimentos em comunicação e propaganda (26%), reforma da empresa (26%,) compra de equipamentos (23%) e ampliação do portfólio (17%).

Considerando os empresários que planejam investir, a maior parte irá recorrer ao capital próprio guardado na forma de aplicações ou investimentos (66%), ou resultante da venda de algum bem (14%). Há ainda 13% que mencionam o empréstimo em bancos e financeiras. A opção pelo capital próprio deve-se, principalmente, ao fato de os juros bancários serem muito altos, citado por 49% “Infelizmente, parte considerável dos empresários desconhece a existência de linhas de financiamento adequadas aos perfis de seus negócios. Some-se a isso, a falta de profissionalização dentro das empresas e a escassez de oferta de crédito em decorrência da crise. Como muitos dos empresários de menor porte misturam a gestão do caixa de suas empresas com as contas pessoais, é comum que eles acabem recorrendo aos recursos do próprio bolso como alternativa aos empréstimos e financiamentos negados por instituições financeiras”, explica o presidente Honório Pinheiro.

Metodologia

Os Indicadores de Demanda por Crédito e de Propensão para investimentos do Micro e Pequeno Empresário calculados pelo Serviço de Proteção ao Crédito (SPC Brasil) e pela Confederação Nacional de Dirigentes Lojistas (CNDL) levam em consideração 800 empreendimentos com até 49 funcionários, nas 27 unidades da federação, incluindo capitais e interior. As micro e pequenas empresas representam 39% e 35% do universo de empresas brasileiras nos segmentos de comércio e serviços, respectivamente.