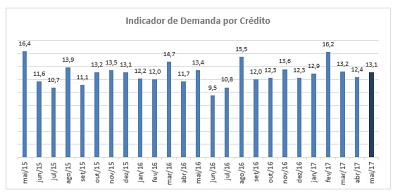

Com a economia ainda tardando para demonstrar crescimento, os micro e pequenos empresários seguem retraídos na busca por crédito. De acordo com dados apurados pelo Serviço de Proteção ao Crédito (SPC Brasil) e pela Confederação Nacional de Dirigentes (CNDL), a demanda por crédito das micro e pequenas empresas (MPEs) atingiu 13,1 pontos em maio, ligeiramente acima dos 12,4 pontos registrados em abril, configurando uma estabilidade. Quanto mais próximo de 100, maior é a probabilidade de os empresários procurarem crédito e quanto mais próximo de zero, menos propensos eles estão para tomar recursos emprestados. Expressivos 84% dos MPEs afirmam não ter a intenção de tomar crédito, ante apenas 6% que manifestaram essa intenção.

Entre aqueles que não pretendem tomar crédito, 43% dizem conseguir manter o negócio com recursos próprios. Esses empresários mencionam, ainda, a insegurança com as condições econômicas do país (18%) e as altas taxas de juros (18%).

Três em cada dez (29%) micro e pequenos empresários consideram difícil o processo de contratação de crédito, contra 26% que avaliam como fácil. Entre os que consideram difícil, o excesso de burocracia e as exigência dos bancos são o principal entrave, mencionado por 45% desses empresários. Em segundo lugar aparecem as taxas de juros elevadas (41%). A contratação de empréstimo em instituições financeiras é o tipo de crédito mais difícil de ser contratado para 23% da amostra – para 12% é o crédito junto a fornecedores.

Para o presidente da CNDL, Honório Pinheiro, para explicar a baixa demanda dos micro e pequenos empresários por crédito, é preciso ir além da conjuntura. “É verdade que as condições econômicas pesam, mas a sondagem mostra que o principal motivo para não contratar é a consideração de que os empresários conseguem se manter com recursos próprios. O dado sugere uma barreira entre as micro e pequenas empresas, que não veem no crédito um meio para se expandir ou, se veem, têm a percepção de que o processo pode ser demorado, burocrático e custoso”, afirma Pinheiro. “Em face das dificuldades relatadas por esses empresários, políticas que forneçam informações e orientação sobre o processo de contratação de crédito e sobre a forma como convém usá-lo pode ser uma forma de fomentar o crescimento e o financiamento dessas empresas.”

Indicador de Intenção de Investimento recua para 27,2 pontos em maio

O micro e pequeno empresariado brasileiro também tem se mostrado pouco interessado em realizar investimentos em seus negócios. O indicador de propensão a investir registrou somente 27,2 pontos em maio, pouco abaixo dos 29,8 pontos observado em abril, o que configura estabilidade dentro da margem considerada pelo estudo. O indicador também leva em consideração uma escala que varia de zero a 100, sendo que quanto mais próximo de 100, mais o empresário tende a realizar investimentos.

Em termos percentuais, 66% dos micro e pequenos empresários não pretendem investir nos próximos três meses, sendo uma das principais razões a desconfiança diante da crise (29%). Além desses, 38% disseram não ver necessidade de investir, 13% investiram recentemente e 10% mencionam a falta de crédito.

“O quadro é de baixo interesse pelo investimento e isso decorre, principalmente, da percepção de que não há necessidade de investir e das incertezas que ainda cercam o ambiente de negócios no país”, explica o presidente do SPC Brasil, Roque Pellizzaro. “A crise, que se arrasta por quase três anos, afetou a renda das famílias e o consumo. Diante de um tal cenário, é até esperado que os empresários adiem seus planos de expansão ou melhoria dos negócios. O baixo apetite por investimentos é ainda acentuado pelas altas taxas de juros”, diz Pellizzaro.

Aumento das vendas é o principal objetivo entre os que irão investir

Mesmo diante de uma cenário ainda difícil, um quinto dos empresários (21%) sondados disseram que pretendem fazer algum investimento nos próximos 90 dias. Entre essa parcela minoritária de empresários, a principal motivação para investir é aumentar as vendas, mencionada por 47% desses empresários. Também são citadas a necessidade de adaptar a empresa a uma nova tecnologia (18%) e atender ao aumento da demanda (12%). Os investimentos prioritários serão ampliação de estoque (32%), investimentos em comunicação e propaganda (30%), compra de equipamentos (28%), reforma da empresa (22%,) e ampliação do portfólio (15%).

Considerando os empresários que planejam investir, a maior parte irá recorrer ao capital próprio guardado na forma de aplicações ou investimentos (57%), ou resultante da venda de algum bem (12%). Há ainda 15% que mencionam o empréstimo em bancos e financeiras. A opção pelo capital próprio deve-se, principalmente, ao fato de os juros bancários serem muito altos, citado por 42%

Metodologia

Os Indicadores de Demanda por Crédito e de Propensão para investimentos do Micro e Pequeno Empresário calculados pelo Serviço de Proteção ao Crédito (SPC Brasil) e pela Confederação Nacional de Dirigentes Lojistas (CNDL) levam em consideração 800 empreendimentos com até 49 funcionários, nas 27 unidades da federação, incluindo capitais e interior. As micro e pequenas empresas representam 39% e 35% do universo de empresas brasileiras nos segmentos de comércio e serviços, respectivamente.